コラム

自宅の相続税評価

- 2022.06.10

- カテゴリ:

不動産相続コラム

先に結論を言うと、自宅の「相続税評価」は「時価」とは異なります。

相続税評価・・・相続税を計算するときの元になる価格

時価・・・実際に売れる価格

一般的に、東京23区内であれば「時価>相続税評価」となることが多く、郊外や地方にいくと「時価<相続税評価」となっていきます。

ですから、あなたの親がもし東京23区内に自宅を所有していた場合は、その自宅の相続税評価は実際に売れる価格よりも低くなる場合が多いです。

では自宅の「相続税評価額」はどのように算出するのでしょうか?

「相続税評価額」は土地と建物を別々に計算して、それを合計します。

土地の相続税評価額の計算方法

あなたは路線価という言葉を聞いたことがありますか?

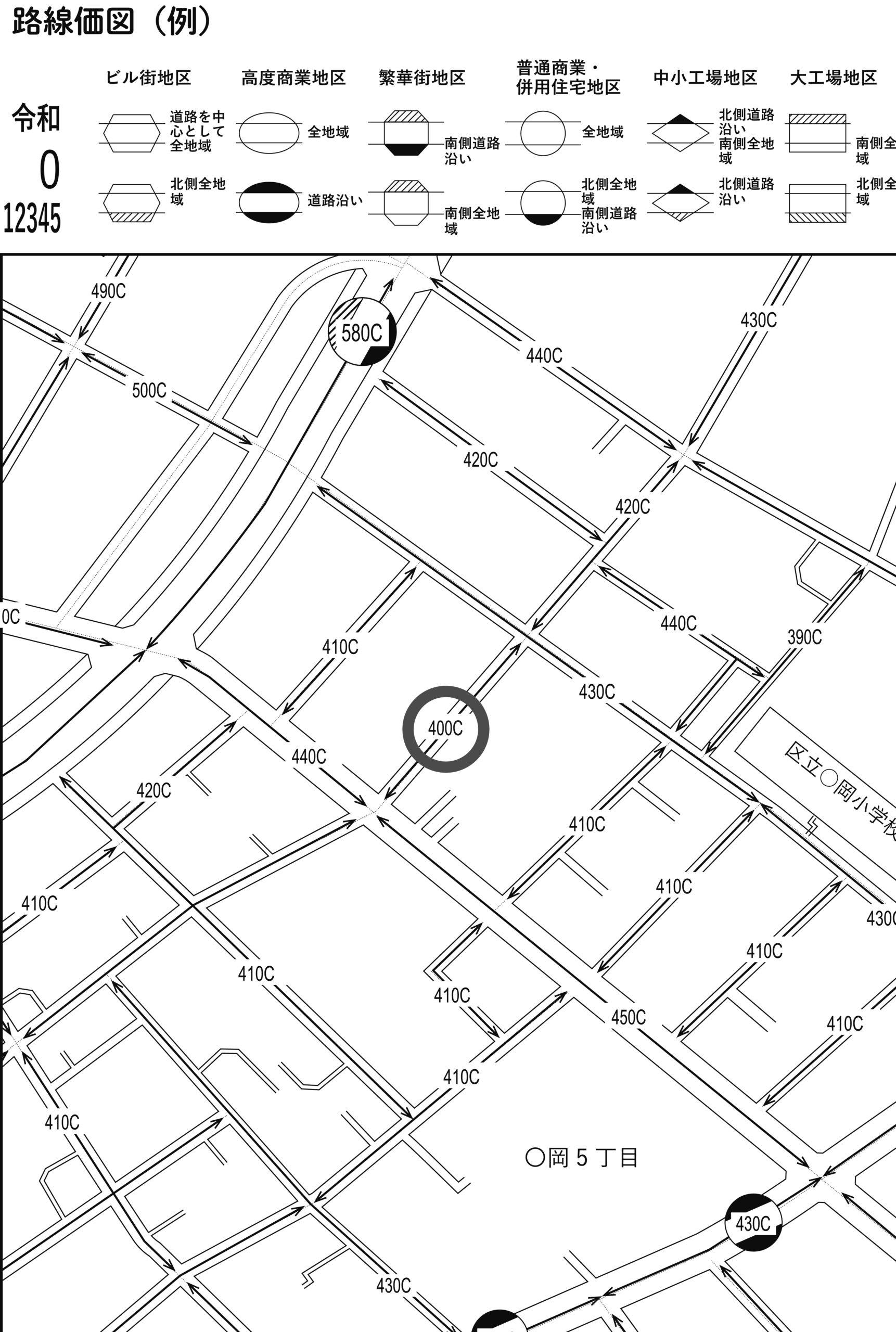

毎年7月1日に国が発表する相続税や贈与税の計算の基礎となる公的な価格で、その名の通り道路(路線)に金額がつけられています。

この路線価が記載してある地図を「路線価図」と言い、これを見れば、親の自宅の土地の評価がだいたいいくらなのかを誰でも簡単に計算することができます。

ちなみに「路線価図」は国税庁のホームページから誰でも見ることができます。

例えば、路線価図を見て、「400C」と記載されている前面道路に接している土地が親の自宅だったとします。この「400C」というのは、「相続税評価を土地の面積1㎡あたり400,000円で計算してください」ということを示しています。

ちなみに自宅の土地の面積は、登記簿謄本や固定資産税の課税明細書(毎年固定資産税の納付書と一緒に送られてくるもの)から確認することができます。

もし親の自宅の土地面積が100㎡だったとした場合、この土地の相続税評価額(概算)は

400,000円/㎡×100㎡=4,000万円(A)となります。

※正確に計算する場合には土地の形状や条件(角地など)によって補正が入りますが、だいたいの概算を知る目的であれば、単純に路線価(円/㎡)×土地面積(㎡)でいいと思います。

建物の相続税評価額の計算方法

建物の相続税評価額を確認する方法は至って簡単です。

毎年送られてくる固定資産税の納付書と一緒に「固定資産税課税明細書」が入っていますが、そこに「固定資産税評価額」が記載されています。

(東京都の場合は「価格」という欄に表記されています)

そこに記載されている価格がそのまま建物の相続税評価額となります。

例えば300万円と記載されていれば、そのまま300万円(B)が建物の相続税評価額となります。

(一般的に築20年以上経過している木造住宅などは、建築するときは数千万円かかっていた場合でも、固定資産税評価額は数百万円の価格となっていることが多いです)

たとえば前述した土地と建物の事例で自宅(土地・建物)の相続税評価額を計算すると

土地評価額4,000万円(A)+建物評価額300万円(B)=自宅相続税評価額4,300万円となります。

どうでしょう?

このぐらいの金額だと、相続税の基礎控除の範囲内におさまるか、おさまらないかとても微妙なところですよね。

ところが、自宅の相続税評価には「小規模宅地の特例」というものがあります。

この特例を使うと、自宅の相続税評価額が大きく減額できるのです。

ポイント

・自宅の相続税評価額と時価は異なる

・東京23区内であれば「時価>相続税評価」となることが多く、郊外や地方にいくと「時価<相続税評価」となっていく

・土地の相続税評価額(概算)は路線価(円/㎡)×土地面積(㎡)で出せる。

・建物の相続税評価額は固定資産税課税明細書に記載されている。

・自宅の評価では「小規模宅地の特例」が大きく影響する。